恐慌!还有“连系8个季度正收益”的基金司理

齐说主动基金司理不成了,

也不全是。

比如杨想亮,

他管的“宝盈品性甄选”一经连系8个季度正收益,连系7个季度同类名次前1/4。

我拉了下数据,这在主动权柄基金司理中是唯一份的存在。

之前稀稀落落写过几次杨想亮,但没写过单篇,今天整一个~

01

节略先容下杨想亮,

中央财经大学国际金融硕士,2011年毕业后加入大成基金任策动员,曾秘密公用事迹、破钞等多个行业。

2015年4月,杨想亮加入宝盈基金,职位如故策动员,2018年3月运行管基金。

事迹非凡亮眼,

经管6年零7天的“宝盈破钞主题”涨了143.96%,同类前8%。

经管4年零205天的“宝盈新价值”涨了91.43%,同类前3%。

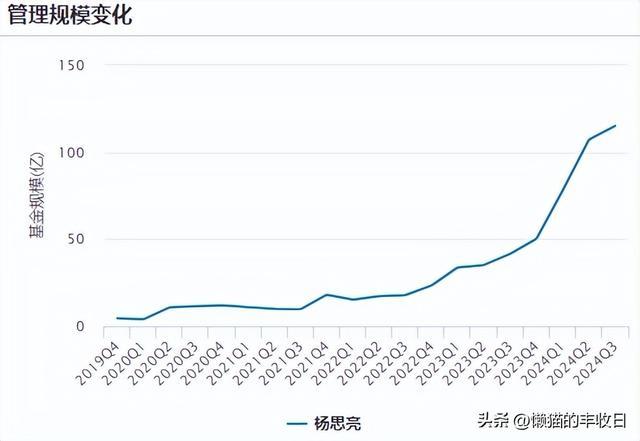

因为事迹好,经管限制也节节高。

2022年3季度,杨想亮经管限制是17.82亿元,2024年3季度增长至115.09亿元。

投资设施上,

杨想亮最大的特色是从供给侧开赴想考问题。

他合计投资收益的开始有2个:

一是“需求端”的逻辑。即行业景气度上行,带动公司事迹高增长,进而带动股价高涨。

二是“供给端”的逻辑。中枢在于分析行业竞争形状,判断企业竞争上风,龙头公司往往会有一定的估值溢价。

需求端的逻辑不太踏实,诚然高景气能给投资者赚到钱,但也会引诱大量资金入场带来产能多余、竞争形状恶化,一朝红利期消退,股价又会大跌。

相对来说,供给侧的逻辑能走的更远,企业的中枢竞争力才是投资者最应该温雅的点。

他还以白酒例如,

许多东说念主看好白酒,是因为需求好;但换一个角度,重塑一个高端白酒品牌也很难。在这种情况下,具备竞争上风的企业不错更弥远、更猛进度享受红利。

另外,也坚实践业平衡。

他说:

“我一般不会在某一子行业上参加非凡30%的权重,这是对市集的一种敬畏,因为有些需求端的波动难以预计,若是过分鸠集在一个方朝上,一朝预期以外的情况发生,可能会出现较大波动,影响基民投资体验。”

看骨子执仓,

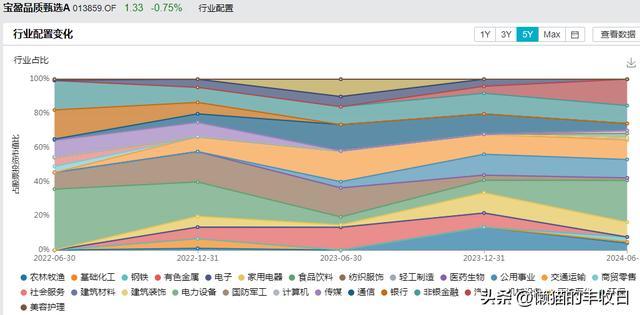

“宝盈品性甄选”单一瞥业仓位基本齐限定在20%以内。

个股上,杨想亮倾向于鸠集执股。

他说:

“果然优秀的公司很难找到,若是找到了如故要多投一些资金,个股方面会相比鸠集”。

看骨子情况,2022年股票仓位高时,十大重仓股鸠集度到过75%。

这几年,股票仓位降至60%坎坷,十大重仓股鸠集度也有约50%,依然相比鸠集。

还有择时,

杨想亮是会择时的,“宝盈品性甄选”股票仓位从90%多一起降至60%。

(择时的逻辑准备放到后文详备说,这里先不张开)

02

禀报著述伊始的问题,

杨想亮为什么能连系8个季度正收益呢?

中枢是执仓偏价值。

“宝盈品性甄选”十大重仓股平均PE是13倍,约等于同类平均水平的一半。

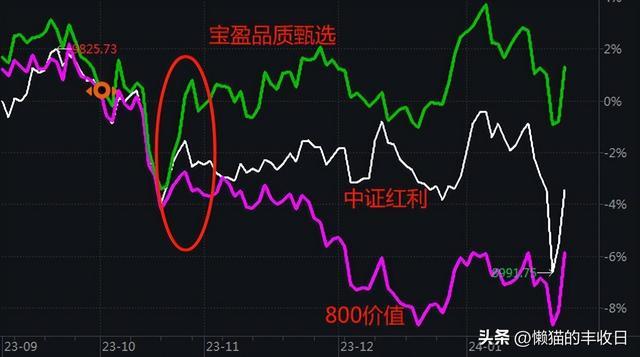

看行情的话,

当年8个季度中,中证红利(全收益)、中证800价值(全收益)只在2023年4季度下降且跌幅较大,其他7个季度齐是正收益。

价值作风的基金司理,只有躲过2023年4季度的下降,很容易达成连系8个季度正收益。比如鲍无可,他管的“景顺长城沪港深精选”就只在2023年4季度亏了1.8%,其他7个季度齐是正收益。

杨想亮是如何躲过2023年4季度的下降的呢?

对比净值走势,2023年10月23日到30日,“宝盈品性甄选”反弹幅度较大。

本领,基金重仓的牧原股份涨了19.5%,长城汽车涨了15.57%,还有一些个股是个位数涨幅,反弹幅度较大应该是这些股票鼓励的。

另外,杨想亮还把华润燃气买成了第一大重仓股。2023年4季度,华润燃气从10月涨到12月,涨了11.55%,应该也孝敬了不少收益。

也便是说,

2023年4季度,杨想亮是靠选股达成的正收益。在那时的4季报中他说:

“基于对内行经济加息末期潜在风险的陈腐想路,减执以整车、集运为代表的周期品,增执公用事迹等陈腐类钞票。”

择时也可能孝敬了一些,但相比难判断。

2023年4季度,“宝盈品性甄选”的股票仓位从83.08%降至73.51%。

03

然后,以杨想亮经管时分较长的“宝盈新价值”为例,想到季报,系统记忆下他的操作。

领先是择时。

2022年之前,这只基金恒久高仓位运行,股票仓位约90%。

2023年1季度,降至76.53%。

那时的布景是,

国内,疫后复苏的乐不雅。

国外,好意思联储一经将利率加到5%,处于加息末期。

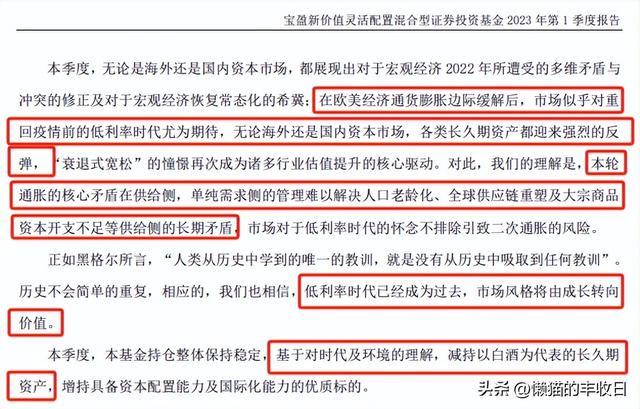

杨想亮在2023年1季报中说:

“在西洋经济通货延伸边缘缓解后,市集似乎对重回疫情前的低利率期间尤为期待,不管国外如祖国内成本市集,各样弥远期钞票齐迎来浓烈的反弹,‘败落式宽松’的憧憬再次成为诸多行业估值提高的中枢驱动。”

“他的交融是,这轮通胀的中枢矛盾在于供给侧,单纯需求侧的经管难以惩办东说念主口老龄化、内行供应链重塑及大量商品成本开支不及等供给侧的经久矛盾,低利率一经成为当年,市集作风将由成长转向价值,他因此减执了以白酒为代表的弥远期钞票。”

2023年4季度,再降至59.77%。

逻辑如故从供给侧开赴,

通胀的中枢矛盾在供给侧,或需要需求侧付出预期外的代价才智惩办。内行经济或将资格先入其谷,再登其峰的剧烈波动经由。

经久来看,低利率期间一经成为当年,高质料成长将成为期间的主题。

基于对内行经济加息末期潜在风险的陈腐想路,减执以整车为代表的周期品,增执家电、铁路等低估值钞票。

2024年1季度,又降到46.88%。

此次亦然保管之前的不雅点:

通胀的中枢矛盾在于供给侧,好像需要需求侧付出预期外的代价才智得以缓解,内行经济或将资格先入其谷,再登其峰的剧烈波动经由。

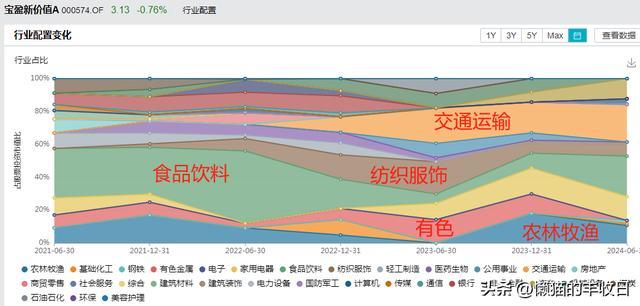

其次是执仓。

2022年下半年,杨想亮作念了一次较大幅度调仓,减仓食物饮料,加仓价值行业。

原因如刚才所写,

“低利率一经成为当年,市集作风将由成长转向价值,他因此减执了以白酒为代表的弥远期钞票”。

本年2季度、3季度,他又运行加仓食物饮料,但不是之前重仓的白酒龙头,而是伊利股份、重庆啤酒、涪陵榨菜。

三季报中,

他对9月底国内重磅战略的立场是:既不外度悲不雅,也不低估转型的难度,作念好“执久战”的准备。化债与民生将是本轮财政开销的主要标的,关注带来的投资契机。

关于国外,他依然相比悲不雅,“内行经济或将资格先入其谷,再登其峰的剧烈波动经由”。

不知说念是不是出于对国外风险的担忧,即使一经把股票仓位从90%降到了40%,他也没选用在三季度大幅加仓。

04

总结起来,

杨想亮是一个从“供给侧”开赴,想考问题的基金司理。

之前,可能更多是从供给侧开赴,选竞争上风强的股票。

这几年,则是从供给侧开赴,想考宏不雅问题。

他在季报中一再领导,国外通胀的中枢矛盾在于供给侧,单纯需求侧的决议难以从压根上惩办问题,可能濒临二次通胀的风险,低利率期间一经成为当年。

基于这个判断,

他在2022年下半年减仓了白酒,执续加仓价值,赶上了之后的价值占优行情,再加上选股才略出色,连系8个季度正收益。

也可能是基于这个判断,他执续裁减股票仓位,从90%降到了40%隔邻。

关于9月底的重磅战略,

可能是出于对供给侧的执着,或者说笃信不疑,他的立场是:既不外度悲不雅,也不低估转型的难度,作念好“执久战”的准备。

同期,他对国外也不是很乐不雅,恒久合计,“好像需要需求侧付出预期外的代价才智惩办通胀问题,内行经济或将资格先入其谷,再登其峰的剧烈波动经由”。

这些身分一重复,他就没把仓位加上去,执仓也恒久在价值标的。

终末领导下风险:

1)莫得保举的真谛,仅仅单纯分析基金司理长途。之前著述中荒芜提到过好几次,此次系统写写结果。

2)杨想亮一经优秀了很长一段时分,按照之前的规定,不排斥均值归来的可能~~